风波之中,蓝色光标(7.640,0.15,2.00%)一笔5亿元融资计划被取消了。

3月28日,公司进化论自上海清算所获悉,蓝色光标2018年度第一期超短期融资券取消发行,原因是“近期市场波动较大”。

公司进化论获得的发行文件显示,2018 年度第一期超短期融资券发行金额为 5.0 亿元,期限为 180 天,拟2亿元用于偿 还有息负债,3亿元用于补充子公司的营运资金。

3·15的前一日,蓝色光标被辞职工于个人微信公众号上发布标题为《蓝色光标,所谓亚洲最大公关公司,如此坑害老职工,良心真的不会痛吗?》一文,在3·15这个时点,迅速引爆舆论。此后上述职工道歉,风波暂时平息。不久后,事件再起波澜。

3月23日,蓝色光标被辞职工再度发声称,公司故意抹黑其形象。蓝色光标23日晚间称,职工爆料与事实严重不符。对公司上述说法,24日,该职工称将提起劳动仲裁与民事诉讼。

3月27日,蓝色光标发布澄清公告,公司不存在大规模裁员。

在上述事件冲击下,蓝色光标股价发生较大波动:截止3月28日,蓝色光标报7.49元,较3月15日当天的8.19元录得显著跌幅。

蓝色光标成立于1996年,被称为“亚洲最大公关公司”。

在刚刚过去的2017年度,蓝色光标营业收入上涨23.81%,报152.5亿元,但归属于上市公司股东净利润2.41亿元,比上年同期下降62.20%。

公司进化论注意到,在发行债券突然中止、业绩大跌、被传裁员后否认的同时,蓝色光标面临着数亿元的资金缺口。

公司进化论获得的蓝色光标发行债券文件显示,根据测算,其2018年的营运资金需求量为13.04亿元,预计运营资金缺口约为4.96亿元。

也正因此,在前述5亿元融资计划中,发行人拟将本期超短期融资券募集资金3亿元用于补充子公司上海竞道广告有限公司的营运资金,满足公司日常营运需求。

问题来了,蓝色光标的资金缺口是怎么算出来的?

根据上述发行文件,首先假设蓝色光标2017年销售利润率与2017年1-9月销售利润率保持一致,2018年销售 收入年增长率与2017年度销售收入年增长率保持一致,2017年度销售收入按2017 年1-9月销售收入进行年化。

2018年营运资金量=上年度销售收入*(1-上年度销售利润率)*(1+预计销 售收入年增长率)/营运资金周转次数 =1,047,118.86*4/3*(1-2.78%)*(1+13.33%)/11.80=130351.79万元

发行文件显示,蓝色光标的广告业务模式决定了公司通常需要保持较大规模的流动资金,用于集中结算支付或垫付媒介采购款,以及数据库的购买、更新等,根据测算,其2018年的营运资金需求量为13.04亿元。

截至2017年9月末,蓝色光标货币资金余额为19.97亿元,较2016年末大幅增长, 扣除可转债募集资金专户尚未使用余额5.89亿元以及拟偿还于2017年11月17日 到期的2015年度第三期非公开定向债务融资工具人民币6亿元,预计运营资金缺口约为4.96亿元。

简而言之,正是蓝色光标广告业务规模的不断扩大导致公司应收账款、预付款项也随之攀升,形成一定营运资金缺口。

“发行人的广告业务模式决定了公司通常需要保持较大规模的流动资金,用于集中结算支付或垫付媒介采购款,以及数据库的购买、更新等”,发行文件显示。

现金流转负

下面,不妨揭秘一下这一“亚洲最大公关公司”的商业模式。

公开信息显示,蓝色光标目前是一家为大型企业和组织提供品牌管理与营销传播等综合性服务 的专业企业,主营业务为整合数字营销、公共关系、广告创意策划及媒体代理, 活动管理以及国际传播业务。

众所周知,在上市之初,蓝色光标的主营业务为公共关系服务,其核心是为企业提供品牌管理服务。上市后,蓝色光标开始实施外延式发展战略, 先后收购了思恩客、精准阳光、 美广互动、金融公关集团、今久广告、西藏博杰、蓝色方略、密达美渡、W A VS、 多盟、亿动等,业务范围逐步扩展至电视广告代理、互联网广告、数字营销、高端社区广告、广告策划、社交营销、财经公关及会展服务等多个领域。

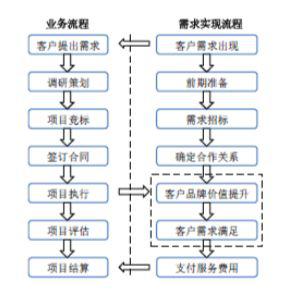

公司的具体业务流程如下图:

根据业务模式,蓝色光标为客户提供的系一揽子式服务,该一揽子式服务 根据营销服务媒介的特点,可以划分为基于传统的报纸、广播和电视广告等平台 的传统营销服务和基于互联网、手机等新媒体平台的数字营销服务。

传统营销业务是指基于传统的报纸、广播和电视广告等平台,为客户提供品 牌传播服务、产品推广服务、活动管理服务等。目前公司的传统营销业务以成熟业务板块中的博杰广告、精准阳光、今久广告等子公司为主开展。

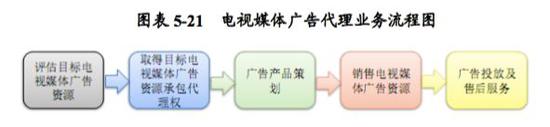

以传统营销业务中的博杰广告为例, 其主要与新闻频道(CCTV-13)合作承包代理其电视媒体广告资源。 通过收购博杰广告,蓝色光标进入了电视媒体广告领域。

博杰广告业务流程如下:

接下来看关乎资金周转的结算环节:

根据蓝色光标发行文件,在传统营销服务上,公关服务与下游客户多为后结款,阶段性服务结束后,客户阶段性给公司付 款,客户付款的平均账期在 1-2 个月以内,相对较短。

发行文件显示,客户因行业不同、惯例不 同、特殊要求垫支等情况,也会有给公司预付款的情况。预付款情况占总体 30% 左右,一般预付款占一笔业务合同的 30%。

此外,对于传统的广告营销服务,各子公司政策有所不同,通常会根据客户的信用等级不同给予客户一定的账期,长期合作的客户结算方式通常为广告发布之后 3个月至半年不等,首次合作的客户会要求一定的预付款。

截止最近三年及一期各期末,蓝色光标应收账款余额分别为222355.20万元、 354759.78万元、503122.33万元和566379.93万元,应收账款占公司资产总额比重分别为19.56%、21.67%、30.44%和31.26%,呈现不断上升的趋势。

截止最近三年及一期,蓝色光标经营活动现金净流量分别为20535.96万元、48907.46 万元、-9011.12万元和-26238.12万元。

发行文件显示,蓝色光标主要客户为消费、科技领域的大中型企业,与公司保持多年稳定的合作关系。

公司进化论注意到,最近三年,蓝色光标向前 5 大客户销售合计分别为 119643.80 万元、175201.59 万元和 209325.95 万元,占当期营业收入的比例分别为 20.01%、20.99%和 16.99% 。公司进化论暂时无法获悉蓝色光标的主要客户名称。

发行文件显示,蓝色光标广告业务的应收账款回收期平均在6个月左右,较原传统公共关系服务业务应收账款2-3个月的回收期长, 年底广告业务的跨年度应收账款金额较大,导致年底应收账款余额较大。

不过,截止最近三年及一期各期末,应收账款坏账准备分别为2584.19万元、8110.03万元、 11086.08万元和16221.95万元。

“公司在服务过程中注重应收账款的回收和风险控制,应收账款的监督及催款执行力度也在不断加大,尽量减少不必要的坏账损失。但如果公共关系及广告行业景气程度变化 或客户自身财务状况恶化,将可能导致公司应收账款难以收回发生坏账,从而给 公司带来较大的经营风险”,发行文件称。

“车轮式”并购

特殊的业务模式下,决定了蓝色光标较大的资金需求,然而与此同时,这一公关巨无霸这几年的造血能力也遭遇被动。

数据显示,最近三年及一期,蓝色光标的综合毛利率分别为31.75%、27.55%、21.66% 和19.59%。

发行文件显示,公司毛利率水平持续下滑,既有宏观经济的影响,也有公司经营层面的因素。

“在公司经营层面,一方面人力成本攀升,另 一方面公司目前正在推进数字化布局,前期投入较高,尚未产生相应收入,从而 拉低了公司的综合毛利率”,发行文件称。

最近三年及一期,公司净利润分别为 74211.50 万元、7751.93 万元、68944.77 万元和 29057.99 万元。2015 年,公司净利润较 2014 年下降 89.55%。 2016 年,公司净利润较 2015 年增加 61192.84 万元,增幅达 789.39%。

即便如此,蓝色光标的并购没有止步。

据报道,早在2010年年初上市成为“公关第一股”,其就确立了“内生增长”和“外延发展”并举的发展战略,“在’外延发展’方面,公司将加快并购战略的实施力度,力争通过并购的方式快速进入营销传播服务链的其他环节,实现公司成为专业的传播集团的长远目标”。

据统计,2010年,上市公司纳入合并范围的子公司和孙公司共计18家;2011年,纳入合并范围公司数量增至21家;2012年合并41家;2013年58家;2014年达到创纪录的61家。

2015年年报中,蓝色光标董事长赵文权表示,上市6年来蓝色光标通过持续并购,已经从一家只有3亿多收入的公关公司成长为一家年收入近100亿元人民币,业务和团队遍布全球的大型传播集团,各个业务板块都已经初步成型。

2016年,蓝色光标超过120亿的收入中,源自上市前公共系业务的收入大约占比1/4,其余90亿均来自于并购。

被称为“车轮式”的买买买模式之下,蓝色光标负债大幅上升。

在负债总额指标上,蓝色光标最近三年及 一期末分别为701973.55万元、1092638.80万元、1065385.56万元和1058585.68 万元。

“2015年及2016年,随着公司业务增长较快,对流动资金需求增加,同时外延式收购有时需平滑现金支付收购款导致负债增加较快”,发行文件称。

目前,蓝色光标正通过多种渠道寻求外部资金支援。

在银行渠道,目前蓝色光标在各商业银行的信用等级良好,无不良贷款记录,截至2017年9月30日, 其银行授信总额为人民币144000.00万元,美元3300.00万元,加元9500.00 万元;其中人民币剩余11000.00万元未使用额度,加元剩余5905.00万元未使用 额度,其他的已全部使用。