近日,主耕云南的区域性券商红塔证券更新了招股说明书。证监会最新数据显示,红塔证券目前的审核状态为预先披露更新,并已经参加抽查抽签或现场检查。在上交所主板IPO正常审核状态企业表里排名第82位,天风证券位列第23位。

随着中信建投证券和长城证券顺利过会,证券公司冲刺A股IPO再度火热。目前排队的还有5家,分别是天风证券、中泰证券、国联证券、南京证券、华林证券。红塔证券能否成为今年第三家过会券商引关注。

作为以云南为大本营的中小型券商,背靠国内知名香烟品牌红塔集团的红塔证券,规模在同行业中排名相对靠后。受困于证券行业周期性的特征,红塔证券的营收呈现巨大波动,其中2016年营收同比下滑68%,2017年同比小幅增长8.55%。在证监会从严监管、严把IPO审核关、优中选优的背景下,红塔证券能否顺利过关尚有待观察。

“红塔”系公司红塔证券重启IPO

资料显示,红塔证券设立于2001年9月,2002年1月获证监会批准开业,成立至今已走过近17年。

早在2008年,就传出红塔证券计划上市的消息,但当年底至次年6月,A股IPO暂停,红塔证券的上市计划随之搁浅,直到2017年红塔证券再次重启IPO。

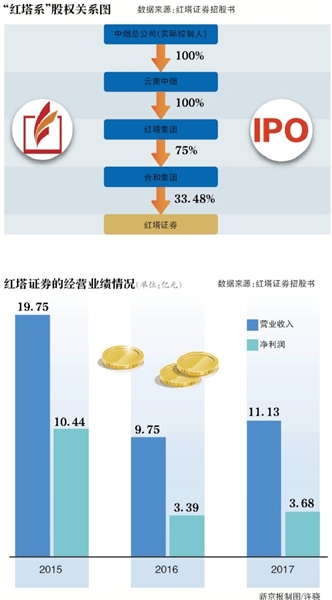

3月28日红塔证券更新了招股说明书,招股书显示,红塔证券的控股股东为合和集团,持有公司10.95亿股股份,占本次发行前总股本的33.48%。而红塔集团持有合和集团75%的股权,云南中烟持有红塔集团100%的股权,中烟总公司持有云南中烟100%的股权。中烟总公司是红塔证券的实际控制人。

合和集团是“红塔”系金控的台前人,公开资料显示,云南合和(集团)股份有限公司(简称合和集团)于2015年1月22日挂牌成立,是在云南中烟“两统一、两整合”改革进程中,由云南中烟、红塔集团、红云红河集团共同出资,以三家股东所属140多家企业为基础,整合重组成立的国有大型股份制公司。

在合和集团的官网,公司称:“坚持以”资产资本化、资本证券化“为方向,围绕”做强金融产业、做精配套产业、做实基础产业、做稳酒店地产业“工作思路,”逐步实现由综合性投资公司向金控集团转型。“目前,合和集团主要金融资产包括控股的红塔证券、红塔创新投资、云南新兴投资等多家金融企业。此外,合和集团还参股了多家银行、证券和保险公司。

合和集团还拥有一张银行牌照,合和集团为云南红塔银行第一大股东。

致力于转型金融控股集团,合和集团积极推动红塔证券上市目的很明显。

北京一券商人士认为:“券商行业有多少资本,就能做多大生意,如果红塔证券成功上市,必然能增厚公司业绩。”据业内人士介绍,我国对证券公司实行以净资本为核心的动态监管模式,资本实力已成为衡量证券公司抵御风险能力的重要依据。红塔证券招股书显示,公司拟在上交所公开发行不超过36400万股,所募资金在扣除发行费用后,将全部用于补充公司资本金,拓展相关业务。

据报道,去年,李剑波升任合和集团云南合和(集团)股份有限公司党委书记、总经理,兼任红塔证券党委书记、董事长。在今年3月的一次内部讲话中,李剑波称:“公司IPO工作进入到冲刺阶段,公司发展步入快车道,也将迎来全面提速发展的新时代”。

业绩波动大保荐业务去年“颗粒无收”

受困于证券行业周期性特征,红塔证券的经营业绩波动较大,招股书显示,2015年-2017年,红塔证券实现营业收入19.75亿元、9.75亿元和11.13亿元,同期净利润分别为10.44亿元、3.39亿元和3.68亿元。

从净利润同比增速来看,2016年公司归属于母公司所有者的净利润较上年减少68.08%。2017年该数据为同比小幅增长8.55%。

从主营收入来看,招股书显示,红塔证券的营业收入主要来自:证券经纪业务、证券投资业务和信用交易业务。2015-2017年,这三项业务收入合计占营业收入的比例分别为89.49%、61.82%和48.06%。

受困于A股市场交投清淡,公司证券经纪业务收入占比下滑明显,2015-2017年分别为8.98亿元、2.65亿元和1.77亿元,占营业收入的比例分别为45.46%、27.16%和15.9%;信用交易业务收入占比分别为20.05%、32.66%和25.25%;投行业务收入占比为4.45%、11.89%和7.75%;基金管理业务收入占比为2.81%、11.85%和10.91%。

对于业绩波动,红塔证券解释称,公司大部分收入和利润来源于与证券市场高度相关的证券经纪业务、证券投资业务、信用交易业务等,公司的盈利水平容易受到证券市场周期性、波动性的影响。

红塔证券认为,未来若证券市场景气度下滑、指数大幅波动、市场交易量萎缩,都会对公司的经营业绩产生重大不利影响,不排除公司上市当年营业利润比上年下降50%以上甚至亏损的可能性,并提醒投资者关注业绩波动带来的风险。

除了经纪业务波动性大,红塔证券的投行业务表现不佳,在证监会推进新股发行常态化,疏解IPO堰塞湖的背景下,2017年有438家公司成功IPO,数量创下中国资本市场有史以来之最,不过红塔证券2017年未能录得IPO保荐收入。

佣金率下降压缩证券经纪业务盈利空间

2015年-2017年,红塔证券云南省内营业网点股票基金平均佣金率分别为1.18‰、0.98‰和0.91‰,而同期行业股票基金平均佣金率为0.50‰、0.38‰和0.33‰。红塔证券2017年省内股票基金平均佣金率为行业平均水平的2.75倍。

对此,红塔证券在招股书中称,相对我国经济发达地区,云南省证券经纪业务竞争较为和缓,对当地证券经纪业务造成的竞争压力较小,从而造成云南省内证券市场佣金率水平高于行业平均水平。

记者查询资料发现,同属云南本土券商的太平洋证券股票基金佣金率也高于行业平均水平,据该公司2016年的《配股说明书》显示,2015年1~6月,证券行业平均股票基金净佣金率0.54‰,同期太平洋证券的股票基金净佣金率为1.07‰。

不过,这一现状正被互联网挑战,众多券商为争夺客户资源,依托“网上开户”、“互联网金融”等,积极推行价格竞争。一券商人士称,“佣金已经近乎免费了,一些营业部甚至有万1.5的佣金价格,这接近券商的运营成本。”

红塔证券认为,持续下降的佣金率水平可能导致公司面临证券经纪业务盈利空间被压缩的风险,进而对公司盈利造成一定影响。

值得注意的是,该公司的经纪业务份额正在逐年下滑。数据显示,2015年-2017年,红塔证券云南省内股票交易金额分别为4157.54亿元、1805.22亿元和1452.63亿元,市场份额分别为11.21%、10.89%和10.24%。

省外拓展未见成效,从营收来看,截至去年年末,红塔证券已设立营业部共46家,其中25家位于云南省,占公司证券营业部总数的54.35%。昆明春城路营业部、大理人民路营业部和楚雄鹿城北路营业部经纪业务营收占比分别为17.79%、17.66%、10.65%,占据半壁江山,而北京万泉庄路营业部经纪业务营收仅占2.83%。

红塔证券称,公司将通过新设或收购分支机构等方式扩大网点规模,完善营销网络布局,公司证券经纪业务集中度有望进一步降低。