①

,

18年在特朗普减税和中国加大从美国进口等因素推动下,美国经济增长无虞;而油价上涨也会在一定程度上进一步推升美国通胀。叠加政策面美联储加息缩表持续推进

②

美债收益率上行对A股的传导主要有利率联动和股市联动。

利率联动:中国短端利率与美国基准利率有一定联动,长端利率联动相对较弱。未来美国加息形成的中美利差变动更多的是限制中国长端利率下行空间。

本轮美联储加息周期中中国央行多次跟随上调政策利率,反映了中国短端政策利率与美国基准利率的联动性相对较强;而中国长端利率更多受本国经济增长和通胀等基本面因素影响,比如14-15年虽然有人民币贬值压力,但中国经济下行,长端利率持续下行;17年中国名义GDP回升与金融市场去杠杆带动长端利率,中国利率引领全球利率上行。

股市联动机制:随着境外资金持续流入A股,我国A股与美股的联动性正在不断提高。

16年以来A股与美股相关性中枢再度提升,典型例证是16/01、18/01-02两次A股与美股同时下跌调整。

③

4月份以来美股波动率明显下降,美债收益率上行对美股的影响在钝化。美股趋稳大背景下,境外资金4月以来也加速流入A股。

今年年初美股曾因美债收益率向上接近3.0%%而明显调整。4月下旬以来,美债收益率连续突破3.0%、3.1%,但美股整体较为平稳。4月份以来VIX恐慌指数持续回落,反映了美股波动率显著下降,风险得到一定释放。美股波动率从年初非正常状态回落,将使得基于波动率放大而造成的负向反馈交易冲击减轻,美债收益率上行对美股影响在钝化。

股市流动性跟踪:陆股通北上资金加速

●

上周陆股通北上资金净流入161亿元,比前一期多流入37亿元。

全市场流动性跟踪—“量”:公开市场净投放

●

上周为对冲税期和缴准影响,央行公开市场净投放4100亿。

●

短端利率R007上行2bp,10Y国债到期收益率上行2bp。

风险提示:美债收益率上行对国内利率和A股影响超预期。

报告正文

一、本期话题:美债收益率上行

1.1 美债收益率后续如何演绎?

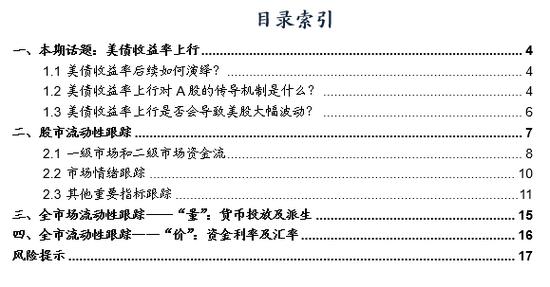

上周美债收益率明显上行。

10Y美债收益率从先前一周的2.97%,一度上涨至上周四的3.11%,上周五又回落到3.06%。本轮美债收益率快速上行,背后主要是经济基本面因素推动,油价上涨带来的通胀预期也有一定推动作用。

在经济基本面和政策面等因素推动下,美债收益率后续大概率继续上行。

18年在特朗普减税以及中国加大从美国进口等因素推动下,美国经济增长无虞;而油价上涨也会在一定程度上进一步推升美国通胀。叠加政策面美联储加息缩表持续推进,美债收益率大概率继续上行,根据广发宏观组预测,2019年10年期美债收益率高点或在3.3-3.7%。

1.2美债收益率上行对A股的传导机制是什么?

美债收益率上行对A股的影响机制主要有两条——利率联动机制和股市联动机制。利率联动机制是指,美债收益率上行通过影响中国利率,进而影响A股;股市联动机制是指,美债收益率上行影响美股表现,通过海内外股市联动机制影响A股。

(1)利率联动机制:中国短端利率与美国基准利率有一定联动,长端利率联动相对较弱。未来美国加息形成的中美利差变动更多的是限制中国长端利率下行空间。

短端利率方面,本轮美联储加息周期中中国央行多次跟随上调政策利率,反映了中国短端政策利率与美国基准利率的联动性相对较强。

长端利率方面,中国长端利率主要受经济增长和通胀等基本面因素影响,比如14-15年虽然有人民币贬值压力,但中国经济下行,长端利率持续下行;17年中国名义GDP回升与金融市场去杠杆带动长端利率,中国利率引领全球利率上行。17年以来,中国长端利率与美国走势也出现分化,17年10Y中债收益率上行87bp,而10Y美债下行5bp;18年(截至5月22日)10Y中债收益率下行21bp,而美债上行66bp。

后续在美联储持续加息过程中,预计中国也会跟随小幅上调政策利率,这会对中国长端利率下行空间构成一定限制。

利率联动机制的理论基础是蒙代尔不可能三角,利率联动机制的强弱要考虑汇率制度和资本流动情况。近期阿根廷等新兴市场国家为了缓解汇率贬值压力而选择大幅提高国内利率,其面临的内外部环境与中国并不相同,不适宜与中国类比。中国的经济基本面决定了人民币汇率没有贬值基础,后续也无需通过大幅提高国内利率的方式来保汇率。

阿根廷经常账户持续赤字,只能靠资本账户融资,因此必然选择资本自由流动。面临美元升值美债收益率上行等不利外部环境时,阿根廷为了保住汇率必然需要大幅提高国内利率。但中国绝大多数时间经常账户盈余,且有充足的外汇储备,不需要靠资本账户融资,因此资本账户并未完全放开。这种情况下,完全可以兼顾汇率和货币政策。蒙代尔不可能三角在经济学理论上是严格的角点解,现实当中,可以根据实际情况选择不同的中间状态。像2015年人民币汇率贬值压力较大时,中国政府采取了适当加强资本管制的方式,实现了货币政策独立性和汇率相对稳定。当前中国宏观经济基本面要明显优于15年~16年,也要优于除美国外的其他主要国家。当前人民币相对美元贬值,但相对其他货币依然升值,就反映了这一点。后续也无需通过大幅提高国内利率的方式来保汇率。

(2)股市联动机制:我国与美国的股市联动性相对较强

随着陆港通机制下境外资金持续流入A股,中国A股与美股的联动性正在不断提高。截至18年5月18日,陆港通机制下境外资金累计净流入4600亿元,且17年以来不断加速流入。随着A股境外投资者占比不断提升,中国A股与海外股市,尤其与美股的联动性在不断提高。

16年以来A股与美股的联动性明显提升。16年1月A股与美股同时下跌,彼时A股下跌固然受熔断机制影响,但彼时海外美股下跌的联动影响也是重要因素;今年1月末至2月初则体现的更为明显,彼时A股处于年初11连阳后的强势上涨趋势中,但1月末美股突然下跌,受股市联动机制影响,A股也开始了一轮调整。

中国与美国利率联动机制相对较弱,温和通胀去杠杆叠加政治局会议要求降低企业融资成本,意味着后续即使美债收益率上行,国内利率中枢也不会明显上行。中国与美国股市联动机制相对较强,意味着我们要更加关注美股波动对A股的传导。

1.3

美债收益率上行是否会导致美股大幅波动?

4月份以来美股波动率明显下降,美债收益率上行对美股的影响在钝化。

今年年初美股曾因美债收益率向上突破2.8%而引发投资者担忧,2月5日标普500甚至单日跌幅超过4%。我们在当时指出,当前美国经济基本面和美股风险溢价都明显优于1987年,不会出现1987年黑色星期一式的股灾。今年4月下旬以来,美债收益率突破3%、5月中旬突破3.1%,但美股都没有发生类似年初的大幅下跌。事实上,自4月份以来VIX恐慌指数持续回落,目前已低于1990年以来的均值,反映了美股波动率显著下降,风险得到一定释放,符合我们预期。美股波动率从年初非正常状态回落,将使得基于波动率放大而造成的负向反馈交易冲击减轻,美债收益率上行对美股的影响在钝化。

美股趋稳大背景下,境外资金4月以来也加速流入A股。

今年4月份以来,北上资金加速流入A股。今年北上资金经历了1月份的加速流入后,2月份受美国股市波动影响下逆转为流出,3月份恢复为净流入,但当月流入规模并不大。随着美股波动率放缓,4月份北上资金加速净流入387亿元,这一规模仅次于沪港通开通首月,为历史第二高。今年五月份(5月1日至5月18日)流入322亿元,加速流入迹象明显。北上资金加速流入背后固然有A股纳入MSCI因素驱动,但美股波动率趋缓也是重要影响因素。

二、股市流动性跟踪

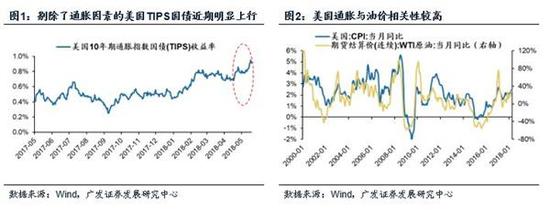

说明:二级市场的银证转账数据从6月16后以后不再更新,故此后A股资金流动合计数据不包含此项目;本报告数据更新截止上周六(2018年5月18日)收盘。

2.1一级市场和二级市场资金流

(1)IPO融资:

上周资金净流出14亿,前一周资金净流出34亿;

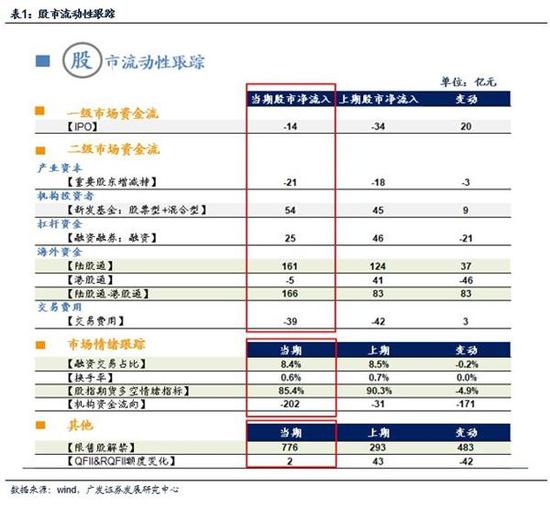

(2)重要股东增减持(A股整体):

上周重要股东净减持21亿, 其中采掘增持0.18亿;前一周净减持18亿。

(3)新发股票型基金+混合型基金:上周为53.9亿份,前一周为44.68亿份;

(4)融资余额:

上周为9817.19亿,前一周为97792.20亿,资金流入24.99亿。

(5)陆港通资金流入净额:

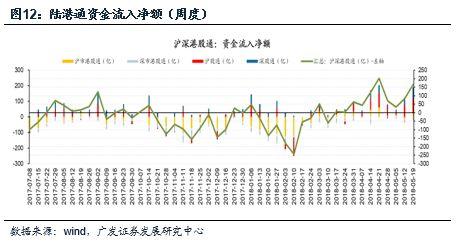

上周陆港通(即陆股通净流入减去港股通净流入)资金流入合计166亿,前一周资金流入合计83亿。其中陆股通净流入161亿元,前一周净流入124亿元。

(6)交易费用:上周为39亿,前一周为42亿;

2.2 市场情绪跟踪

(1)融资交易占比:

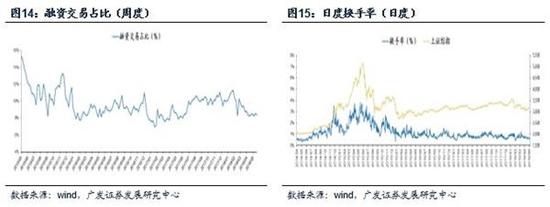

上周为8.4%,前一周为8.5%;

(2)日度换手率:

上周为0.6%,前一周为0.7%

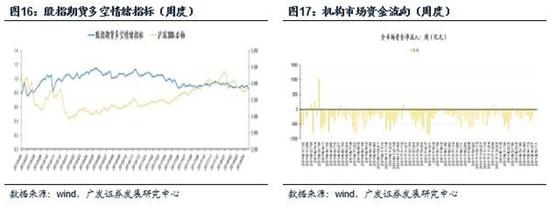

(3)股指期货多空情绪指标:上周为85.4%,前一周为90.3%;

(4)机构资金流向:

上周机构挂单卖出202亿。

2.3 其他重要指标跟踪

(1)限售股解禁:

本周预计限售股解禁776亿。

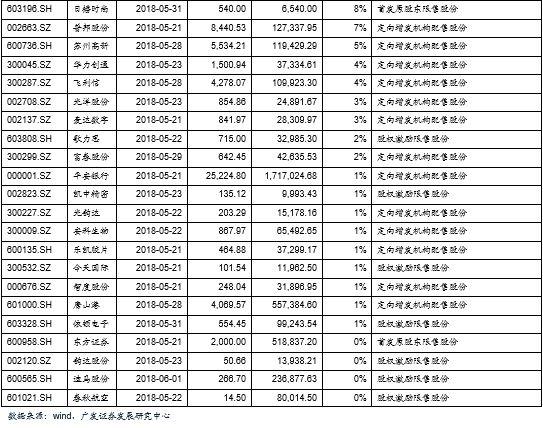

未来两周解禁的限售股:

未来两周将有73只限售股解禁,其中,解禁占比超过流通A股市值10%的定增类限售股如下:

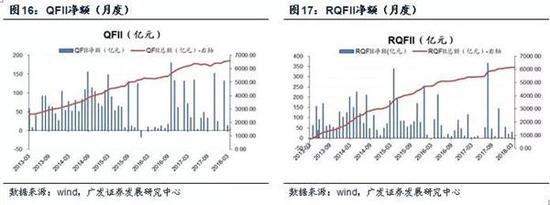

(2)QFII&RQFII净额变化

QFII净额:

4月增加6.6亿元,3月增加13.2亿元;

RQFII净额:

4月减少5.1亿元,3月增加30亿元。

三、全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:

上周公开市场净投放4100亿;4月,公开市场操作和广义再贷款合计投放基础货币-360亿,环比增加1789亿元。

信用货币派生:

4月,M1增速7.20%(前一期7.10%),M2增速8.30%(前一期8.20%);新增社融15600亿(前一期113323亿),金融机构新增人民币贷款11800亿(前一期11200亿),其中,居民中长期贷款3543亿(-前一期3770亿)。

四、全市场流动性跟踪——“价”:资金利率及汇率

货币市场:

上周,SHIBOR隔夜利率上行8BP,银行间质押式回购加权利率(7天)上行2BP,3个月同业存单收益率上行20BP;

国债市场:

上周,1年期国债收益率上行14BP,10年期国债收益率上行2BP,期限利差缩小12BP;

信用债市场:

上周,5年期企业债收益率下行1BP,信用利差缩小11BP;

理财市场:

人民币理财产品收益率(3个月)上行5BP;

票据市场:

长三角票据贴现率和珠三角票据贴现率均不变;

外汇市场:

美元兑人民币汇率提高0.38%,人民币小幅贬值。

风险