5月29日,国内新材料龙头康得新(18.840,-0.23,-1.21%)公告,继续筹划重大资产重组,重组标的为先进材料企业,应用范围涉及航空航天、汽车、消费电子、能源、医疗等领域。根据相关资料显示,标的资产2017年的营业收入预估为9-11亿美元,EBITDA(税息折旧及摊销前利润)约为2.2-2.6亿美元,康得新将以现金支付方式收购标的公司股权。

新浪财经咨询相关业内人士后获悉,根据拟重组标的所处行业、营收和利润初步判断,本次收购规模应在百亿人民币级别,即使收购部分股权,也至少应在几十亿元的水平。

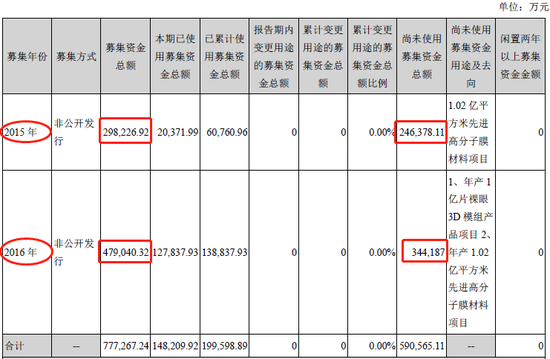

康得新频发债 定增资金却“募而不投”

据悉,上市公司康得新定向增发募投项目推进迟缓, “募而不投”行为明显。

康得新2017年报显示,早在2015年和2016年已完成募集、资金合计77.7亿现金,截至2017年末时还剩余59亿,仅用掉2成多,而相关的募投项目将分别于2018年末和2019年初完成,可以说定增项目的进展非常缓慢,按计划达产并形成效益的可能性很低。

摘自康得新2017年报 根据康得新2018年一季报数据,公司虽然在手货币资金达197亿元,但要维系光学膜主业、以及包括康得碳谷20亿投资额在内的碳纤维等产业的庞大资本开支,以及巨额的债务,公司仍在向市场发债寻求资金。

资料显示,截至2017年末,康得新包括短期借款、长期借款和应付债券等在内,公司的有息债务为109亿元,这一数据在2018年一季度末时达到了118亿,债务仍呈现不断攀升态势。

4月20日,公司公告称,20亿元规模的中期票据和30亿元规模的超短期融资券已分别获准注册,将择期向市场发售。本月内已完成了15亿超短期融资券的发行。

在近期上市公司债券违约事件频发、利率上行,货币市场偏紧情况下,康得新频频发债行为值得关注。