2010年12月,主打生鲜特色的永辉超市(601933)股份有限公司(以下简称“永辉超市”)登陆A股。上市之后的永辉超市,在资本市场如鱼得水,资本热点频现。2012年至今,牵手光明食品与朗源股份(300175)参与其定增,作为“馈赠”,永辉超市则“默默分阶段”接手光明食品全资子公司所持有的东展国贸,并参与其间接控股上市公司金枫酒业(600616)定增,相互助力套现;同时永辉超市还闪身中百集团(000759)、联华超市、国联水产(300094)、红旗连锁(002697,)等多家上市公司前十大股东,为迎合资本市场,永辉超市充分利用彩食鲜与永辉云创布局O2O业务,风口过后,上市公司充分利用优势资源与资本“谈判”置换,彩食鲜与永辉云创相继剥离出上市公司,永辉超市盈利能力看似得以再度“回归”。

2018年被剥离出上市公司的永辉彩食鲜发展有限公司与永辉云创科技有限公司,也分别于2011年及2015年,曾作为永辉超市O2O战略的两翼。

实际上,永辉云创低价转让20%股份给张轩宁,曾经永辉超市通过永辉云创巨资对外投资公司也随之一并剥离上市公司,其中种种操作,或涉嫌侵犯中小股东权益。和讯网将逐一进行分析。

上市9年,永辉超市累计分红54.96亿元,前实控人张轩宁与张轩松两兄弟持股比例平均按20%计算(上市初期二人合计持股35.66%),二人仅分红即获利10亿元,这也是为何上市公司大股东热衷于分红与转增股份,除了提升股价,更是实控人套现的手法之一。

现在的永辉超市,实际控制人经过几轮减持套现之后,已出于无实际控制人的境地。

与同期上证指数走势相比,永辉超市的走势很稳妥,上市之初凭借“生鲜”取胜,上市后的永辉超市则在投资及O2O布局上颇为用心,占据风口维护市值,但在2018年市场对价值的判断有所调整之后,此前致力于“加法”的永辉超市转而开始进入“减法”。

2008年至今,在资本市场如鱼得水的永辉超市,究竟其核心盈利能力如何,和讯网将逐一进行分析。

2008年—2018年,永辉超市营业收入增长呈现明显回落态势,由上市前2008年的54.58%逐渐回落,2018年营业收入同比增长已回落至20.35%。依靠规模扩张多带来的收入增长的回落,意味着永辉超市资产运营效率的持续降低。

扣非净利润增长由上市前2008年的74.84%逐渐回落,2015年扣非后净利润首年出现8.1%的下降,2018年永辉超市扣非净利润同比增长再次下滑,同比出现49.56%的下滑,直接促成永辉超市下决心剥离曾经炙热一时的资产—彩食鲜与永辉云创,为实控人张轩松、张轩宁的再度套现铺路。

作为通路商的代表,沃尔玛一直以高存货周转率成为行业典范,甚至为其他诸多制药业效仿。作为同行的永辉超市,存货与应收账款周转效率如下:

由上图可知,随着开店数量及规模的增加,永辉超市的存货周转天数呈现明显的增长态势,2012年永辉超市存货周转天数峰值高达47.74天,之后存货周转较2012年高峰期略有好转,但2018年的存货周转天数依然高达44.92天,近10年永辉超市存货周转天数年复合增长率达6.78%,永辉超市的存货周转效率持续下降。

同期,永辉超市应收账款周转天数由2008年的1.6天增长至201年7.82天,增长态势显著,年复合增长率17.16%,对于即时收钱慢付款的超市行业而言,开店数量急增换来的规模增长,永辉超市应收账款周转效率急剧下降。

上市后勤于规模扩张的永辉超市,过于追求收入与净利润的增长,反而忽略了增长背后资产的运营效率,这似乎都不是好信号。

财务投资人人乐:亏损近三成,学费近千万

2012年5月,永辉超市投资触角伸向人人乐,耗资近3,000万取得人人乐216万股,成本为13.88元/股,持股比例0.5%,现身人人乐第三大流通股股东行列,

此时的人人乐一季报业绩已开始走下坡路,2010年、2011年营业收入同比增幅分别为14.53%、20.53%,但净利润同比增幅却分别为3.22%、-28.52%。

2012年一季度,也就是永辉超市谋划战略投资人人乐之前,人人乐当期实现营业收入35.99亿元,同比虽有8.71%的增幅,但净利润仅1,990万元,同比下降77.69%。

2012年,永辉超市年报显示,投资人人乐损失1,051万元。

据媒体报道,永辉超市董秘张经仪在接受采访时表示,“除人人乐股价很便宜之外,永辉买入人人乐主要为战略性投资而非简单的财务投资。永辉看中人人乐的网点资源,希望两家企业可以“做朋友”,未来还会继续增持”。

永辉超市2012年年报显示,公司将对人人乐的投资划归在“交易性金融资产”,划归交易性金融资产的项目的持有目的,短期获利,影响的是企业的投资收益,计入当期损益。

这显然与永辉超市董秘张经仪所说的战略投资自相矛盾。

说好的双方领导关系不错,说好的长期投资,曾经表态要继续买进人人乐股票的计划也都一并付之东流。

说什么不重要,重要的是企业的财务处理。

2013年,永辉超市将持有人人乐股票出让165,315 股,占人人乐总股本 0.04%。

永辉超市2014年一季度业绩报告显示,已将所持有人人乐股票如数清仓,永辉超市投资人人乐合计亏损近1,000万。

永辉超市在资本市场的“财务投资”交了第一笔总额一千万的学费。

相互抬轿助力套现,东展国贸净资产200万元评估值升值近11倍,联营公司5年投资额全军覆

上市不足两年,2013年永辉超市即启动定向增发进入募集资金行列。

和讯网查询,永辉超市2008年—2012年营业收入、营业成本及扣非后净利润走势发现,随着收入的快速增长,永辉超市并未因规模扩张带来成本下降,扣非后净利润的增长也极为乏力,远低于营业收入的增长,且在2012年在营业收入增长近4成情况下,扣非净利润增长仅为2.46%。

永辉超市急需改变模式。实际上2012年之后,永辉超市的资本动作频频,俨然资本市场的运作高手。

2012年9月3日与9月28日,永辉超市分别召开董事会与临时股东大会,审议通过定向增发事宜。最终拟发行4,510万股,发行价格22.52元/股。

2012年永辉超市转增股本—每10股转增10股,每10股派现金红利3元,此次定向增发合计发行9141.78万股,发行价格11.11元/股,合计募集资金10.16亿元。

张轩松、上海市糖业烟酒(集团)有限公司(以下简称“上海糖酒”)和朗源股份有限公司(以下简称“朗源股份”)参与此次定增,其中上海糖酒为光明食品(集团)有限公司全资子公司,朗源股份主营鲜果和干果种植销售,三者投资额分别为7.90亿元、1.13亿元及1.13亿元。

以上定增股份限售3年,即2016年9月3日三者所持股份方可解禁。和讯网查询,2014年7月1日,张轩宁即通过二级市场以6.32元/股减持412万,因违反其相关承诺,之后公司将其获利扣除相应费用后204.61万元归于资本公积。

上海市糖业烟酒(集团)有限公司作为光明食品(集团)有限公司子公司(以下简称“光明食品”),表面上看参与永辉超市定增,是永辉超市对于自身产业链上下游的资源整合,也是光明食品看好永辉超市的投资价值,实际上是否背后还有其他“资源整合”呢?

作为馈赠,永辉超市2014年参与金枫酒业定增,而金枫酒业的第一大股东正是—上海糖酒(光明食品(集团)全资子公司),“相互抬轿”在资本市场并不鲜见,只是永辉超市将这一技巧运用的恰到好处。

和讯网查询得知,2014年12月25日,永辉超市发布公告称,通过上海联合产权交易所增资2,906.03万元上海东展国际贸易有限公司(以下简称“东展国贸”),增资后持有其55%股权,并因此形成商誉价值407.78万元。

根据公告,东展商贸净资产202.78万元,最终评估出的资产价值则高达2,378.21万元,资产升值幅度高达1071.80%。

此时东展国贸估值为5,284万元。出让后东展国贸股权架构如下:永辉超市持股55%,上海国盛集团投资有限公司(以下简称“上海国盛”)持股45%,东展国贸进入永辉超市合并报表之列。

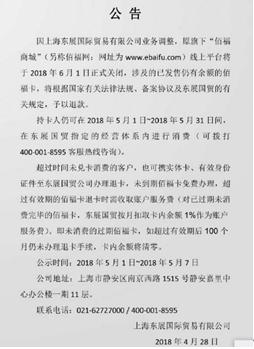

根据公告,东展国贸的主要业务—佰福项目重点围绕“佰福”品牌建设,以现代生活型(食品)服务业为主体,竭力打造以进口食品多品类整合为核心竞争力、线上线下相结合的营销体系,并搭建促使客户利益最大化的进口食品市场整体解决方案的平台。线上是“佰福网”,线下是以久光百货等大型商超的柜台。

和讯网查询佰福商城得知,其线上平台“佰福商城”—www.ebaifu.com于2018年6月1日正式关闭,佰福网现在已成为足球竞彩网站。

永辉超市曾在入股东展国贸的公告里强调,“佰福网初步建立起 O2O 销售体系,包括覆盖全国的进口食品经销商网络与线上电子商务平台,确立了以乳制品、果汁饮料、葡萄酒、食品油、休闲食品等为主的商品结构体系,确立了以国金、久光、OLE 等高档进口食品商超渠道为主的上海本地终端销售网络。”

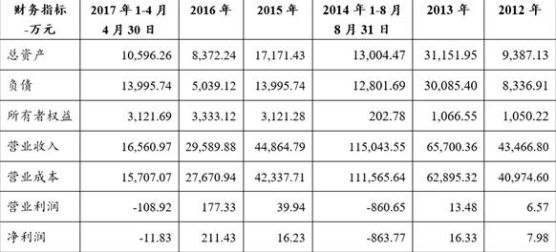

根据永辉超市2014年12月25日及2017年10月18日公告,东展国贸2012年—2014年1-8月的资产、营业收入与净利润如下:

2015年5月5日,东展国贸股东上海国盛将所持有45%股份划给上海上蔬农副产品有限公司(以下简称“上海上蔬农副”),东展国贸股权架构调整为,永辉超市55%,上海上蔬农副45%。

上海上蔬农副股东架构—上海国盛35%,上海蔬菜(集团)有限公司25%(以下简称“上海蔬菜”),杭州长堤股权投资合伙企业(有限合伙)20%(法人为摩根士丹利,国美前CEO陈晓是股东之一),天津鼎晖嘉尚股权投资合伙企业(有限合伙)20%。

上海蔬菜为光明食品全资子公司,光明食品间接持有东展国贸10%股份。

2017年10月18日,永辉超市再次发布公告称,公司将耗资3,015万元受让东展国贸45%股份,出让方为上海上蔬农副,东展国贸对应估值6,700万元,并正式成为永辉超市全资子公司,上海上蔬农副则套现全身而退。

退出东展国贸之前,上海上蔬农副已于2017年7月7日成立上海上蔬国际贸易有限公司,其中上海上蔬农副持股69.77%,其经营范围与东展国贸几乎并无差异。

那么此前净资产评估升值10.72倍的东展商贸是否涉嫌虚增资产?永辉超市此举又是否涉嫌侵犯中小股东权益?

实际上,2013年7月6日,永辉超市发布公告,与上海蔬菜成立合资公司—上海上蔬永辉生鲜食品有限公司,其中永辉超市投资4,500万元,持股45%,上海蔬菜投资5,500万元,持股55%,根据2013年及2014年年报,永辉超市及上海蔬菜实际投资额分别为2,250万元及3,000万元,2015年上半年永辉超市将余下的2,250万元补齐。

据和讯网统计,截止2018年12月31日,永辉超市累计投资上海上蔬永辉15,750万元(2013年—2016年投资金额分别为2250万元、2250万元、4500万元、6750万元)。2017年,持股比例由45%调整为32.14%。根据公开信息统计,截止2018年12月31日,永辉超市在上海上蔬永辉累计亏损高达14,479.85万元,也就是说,累计投资额亏损比例已达91.94%。

根据2018年年报,在计提25.95万元坏账准备后,永辉超市对上海上蔬永辉的应收账款仍有162万,其他应收款41.51万元(上海上蔬永辉的子公司涉及应收账款暂未统计)。

2017年,上海上蔬永辉引进上海兰韶企业发展合伙企业(有限公司)增资2.4亿元入股,持股比例28.57%,对应投后估值8.40亿元。通过提升估值,永辉超市得以在投资该企业的财务报表上调整其他权益增加6,045万元,实际上其对上海上蔬的投资额已全军覆没。

上海兰韶企业发展合伙企业(有限公司),穿透后蒋喜文持股比例近90%,名副其实的第一大股东,此人同时持有上海上海佑译信息科技有限公司5.07%股份,而腾讯创投、鼎晖、老板集团皆为该公司股东。

同样,参与2013年定增的朗源股份,曾于2015年12月与永辉超市一起成立富平永辉现代农业发展有限公司,持股30%,2018年9月,朗源股份股份以1,003万元价格转让给永辉超市,朗源股份套现退出。

基本上,无论是参与永辉超市定增的企业,还是永辉超市参股的企业,与永辉超市的交易,绝不仅仅是一笔,多数是将作用发挥至极致,成立各种看似“大农业产业链延伸”的联营企业。而联营企业的经营情况,上海上蔬永辉就是电影代表。

后续,和讯网将持续分析永辉超市的资本运作及其如何利用彩食鲜与永辉云创助力前实控人张轩松与张松宁的套现。